低利率时代,中资美元债投资者何去何从?短期震荡正是投资机会!

2019-07-25 09:23:16 来源:领遇APP

关键字:投资

7月初,美国公布6月新增非农就业人数22.4万,高于市场预期,6月美国失业率相比5月提升0.1个百分点至3.7%,非农私人企业平均时薪增长整体温和,环比0.2%,同比3.1%。数据发布后,投资者对于美联储降息的预期瞬间被打破。据彭博统计,投资者此前预期美联储7月份降息的概率超过了70%。由于6月美国就业市场火爆,美联储不存在降息以刺激经济的理论基础。降息预期被打破,美国10年期国债利率短期走高。

美元债价格最重要的决定指标就是美国国债利率,两者呈现负相关关系。利率下降,美元债价格上涨;利率上升,美元债价格下降。作为美元债的一个品类,中资美元债也不例外,随着美国国债利率走高,中资美元债市场短期受到了一定的冲击,但影响不大。

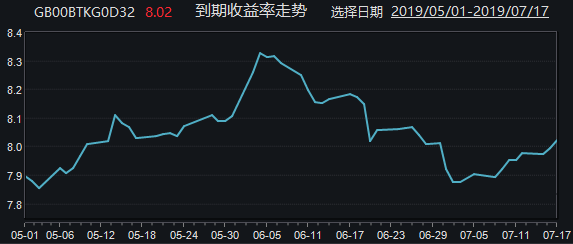

图表1:IBOXX亚洲中资美元高收益级别债券指数到期收益率。数据来源:WIND。

图表2:IBOXX亚洲中资美元投资级别债券指数到期收益率。数据来源:WIND。

中资美元债的短期反复让部分投资者突然担忧这个市场,并寻找替代资产,然而,笔者并没有像这些投资者那么担忧。对投资而言,短期的震荡,更可能意味着机会。

这个阶段,投资者们的确集中持有了一些高评级的债券。同时,现在的市场并不是很差,差到大家不愿意去投资,但也没有好到让大家愿意即刻加杠杆去投资。现在的市场处于中性的水平,投资者可以承担合理的风险获取一定的收益补偿。

宏观环境

全球货币政策趋向于积极。美国在全球范围内发起的贸易战阻碍了全球经济复苏的步伐,全球宏观经济环境的不确定性增强。为了对冲不确定性,全球各个央行都采用了积极的货币政策。

从利率环境上看,利率将维持下降趋势。积极的货币政策带来了相对宽松的流动性环境,宽松的流动性必然导致利率持续下滑。虽然美联储7月份的降息预期现在几乎变为0,但并没有改变美国及全球利率的下降趋势。

宏观环境的另一个变量是中美贸易战。经过最近一个月的磨合和谈判,未来一两个月内中美在贸易方面不会传出非常负面的消息。实际上,反而是特朗普更愿意尽快和中国达成某种协议。

宏观环境中值得忧虑的地方仍然是中国本身的状况。近期最值得忧虑的是包商银行的事项,该事件使得在岸人民币市场的流动性于6月下旬一度出现问题,并一度引发了短期的流动性紧张状况。

在近期举办的国务院新闻发布会上,银保监会副主席周亮表示:包商银行的“各项业务已经完全恢复正常”,“而市场上个别中小金融机构的短期流动性困难……风险已经得到化解。”中国金融监管机构已经托管了包商银行,并要求和包商银行经营模式比较类似的中小城商行自查,不允许他们违规开展业务。在接管包商银行之前,中国金融监管机构已经充分做好了压力测试和紧急预案,以确保整个流动性风险控制在可承受范围之内。

对市场保持谨慎乐观

从各种因素来讲,笔者对中资美元债市场表示一定的乐观——谨慎乐观。

回到美元债市场中,先看投资者的行为。上周,笔者发现很多投资者倾向于购买到期时间更长的债券,这和过去一年的情况有些不用。在过去,投资者倾向于购买1年、2年到期的债券,而现在,投资者更想买4年、5年到期的债券。投资者更愿意购买久期更长的债券,这可能是因为投资者们开始相信全球正在进入一个低利率的环境。

看完投资者的行为,再看美元债的估值。现在的估值水平正回到宏观经济周期的中枢位置。笔者认为,随着投资者的涌入,美元债将从中间价位变得逐渐高企。通常来讲,这可能需要持续2年左右的时间才会使得价格过于昂贵。

回到投资层面,包商银行事件提醒了投资者们,虽然金融系统整体风险发生的概率不大,但的确存在个别行业或企业带来的局部风险。因此,在债券组合层面,投资者要做到适当的分散化,既要集中又要分散。一方面,要集中持有一些高评级的债券,另一个方面,必须在一定程度上持有一些虽然有风险但未来可以在低利率环境中创造巨额收益的价值被严重低估的债券。

免责声明:本文版权归原作者所有,文章内容仅代表作者观点,不代表领遇立场,我们的主要目的在于分享信息。若文章内容涉及投资建议,切勿直接作为投资依据。市场瞬息万变,投资请三思而后行。

*如需转载请标明转载自领遇App

责任编辑:陈小橙

Copyright © www.caishiv.com Inc. All rights reserved 沪ICP备17037782号-4

版权所有:上海峰泛广告传媒有限公司