商誉的产生与消亡

文 | 古书生

来源 | 领遇APP

【作者简介】古书生,上海财经大学金融学硕士,中欧国际工商学院金融 MBA。曾经在基金、证券、私募等行业工作,从事资产管理行业的工作超过 10 年。

在《什么造就了长生股的末日狂欢》一文中,笔者说明过并购重组增厚ROE的内在逻辑。

2012年至2014年,经济增速下行,企业盈利被压制,但创业板ROE逐步走高与估值不断攀升并行,这得益于创业板上市公司的并购重组。

创业板的示范效应促发了2015年A股并购重组的高潮,交易笔数和总金额同时创下历史新高。并购的爆发除了增厚ROE的原因,还有两个重要原因:一、其时并购政策较为宽松;二、很多传统公司希望通过并购重组进行产业转型和升级。

中国发生的事情,美国很早就经历过。上世纪的60年代,美国一些集团公司通过兼并收购达到一箭双雕的目的:做大规模、推高股价。推高股价之后,可以做更多的并购;并购完成后,再次推高股价……一场又一场,循环往复,乐此不疲。

和A股持有人年底威逼利诱上市公司 “高送转”一样,当时美国的股东也是想尽办法让公司去并购。在这场盛宴中,股票持有人、并购方、被并购方三方各得其所。

天下没有免费的午餐,这种增厚ROE的方式蕴藏着极大的风险。

60年代,时任爱霍德·布雷彻尔德公司证券分析师的30岁小伙子索罗斯写了一篇严厉批评的文章,“这种自我加强的循环一定不可持续。”无名小卒的话,在华尔街连个浪花都没有激起,一如现在作为金融民工天天在陆家嘴忙着“搬砖”的年轻的你。后来,离职后,他创立了索罗斯基金管理公司而誉满天下,这是后话了。

是什么导致这种自我加强不可持续,答案是商誉。

什么是商誉?通常情况下,商誉是指在同等条件下,企业能获得超过正常利润值的能力。商誉来源于企业的地理位置优势、较强的经营管理能力、悠久的历史、抑或从业人员素质较高等因素。

这是我们通常理解的商誉。反映在会计上,就是另外一回事了。2006年我国企业会计准则第20号《企业合并》中规定:“购买方对合并成本大于合并中取得被购买方可辨认净资产公允价值份额的差额应当确认为商誉。”简单来讲,被购买方的公允价值是700万,购买方出价1000万,那么,1000-700=300万就记为商誉。

根据产生的原因,商誉可以分为外购式商誉和内涵式商誉。

按照我国的会计准则,涉及到企业合并,首先要先区分是否同一控制主体下的合并。如果是同一控制主体,资产和负债只能以账面价值计量,合并溢价只能调整资本公积和留存收益,并不确认商誉。

因此,同一控制主体的合并不产生商誉。会计准则下的商誉都是外购式商誉。

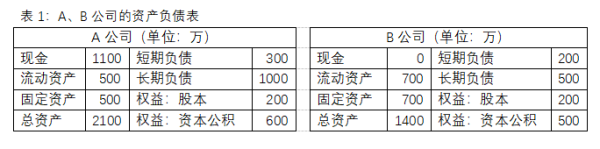

商誉是如何产生的?我们用案例来展示。假定A公司和B公司不属于同一控制主体,A并购了B。简单起见,假定B的公允价值即权益价值,700万。A出价1000万购买B。两家公司的资产负债表如下:

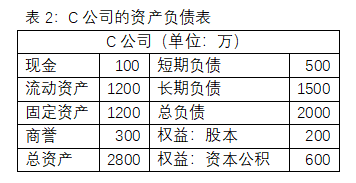

并购完成后新公司为C,资产负债表如下:

先看表2的右半部分,负债项是A与B对应项的加和,权益项直接从A照抄过来,总负债加总权益为2800万,总资产即2800万。

再看左半部分,原有1100万的现金,支付掉1000万,剩余100万记在现金项。资产项是A与B对应项的加和,流动加固定资产总额为2400万。上述金额相加为2500万,剩余300万的缺口就是商誉。

并购后,商誉就这么产生了。

商誉产生于资本盛宴。并购狂欢之时,所有风险提示都被忽略,索罗斯说了也没用。

商誉究竟带来了哪些问题?

商誉虽然被记为资产,但并不是真正的资产,甚至是有毒的资产:一,商誉资产无法单独出售,也无法抵偿债务,只会使企业的权益乘数和经营风险被低估。二,商誉资产非但无法创造利润,反而会拉低利润。商誉的最终走向只有被摊销或者被减值,而摊销或减值除了冲击当期利润外别无益处。

权益乘数是指总资产相当于总权益的倍数。权益乘数越大表明企业所有者投入资本占全部资产的比重越小,企业负债的程度越高,其财务风险也越高;反之,该比率越小,表明所有者投入资本占全部资产的比重越大,企业的负债程度越低,其财务风险也越低。

以表2为例,含商誉时权益乘数为总资产/总权益=2800/800=3.5倍。

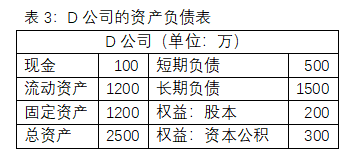

如果剔除掉商誉,权益乘数会如何?我们以同一控制主体下的并购为例,A、B同上,新公司D的资产负债表如下:

以表3为例,D公司的权益乘数为总资产/总权益=2500/500=5倍。

3.5倍和5倍,有无商誉相差1.5倍。企业含有商誉时,很容易低估其权益乘数,低估其债务负担和财务风险,因此,也低估了其经营风险。

商誉减值会冲击当期利润,近期最好的案例莫过于创业板的坚瑞沃能。2018年4月19日晚,坚瑞沃能披露业绩快报修正公告,公司2017年的净利润由盈利5.22亿元修正为亏损36.89亿元。“子公司沃特玛2017年度实现的净利润未达到盈利预测值,后续未来盈利预估与预期也会存在较大差异……公司对收购深圳市沃特玛电池有限公司时所形成的商誉计提了全额减值。”2017年最终年报显示,公司巨亏36.84亿元,单是对因收购沃特玛公司产生的商誉一项,就计提减值46.14亿元。

和美国公司相比,中国公司是小巫见大巫。2001年,在互联网泡沫的顶峰,美国在线并购时代华纳,合并后,新公司(AOL-Time Warner)的商誉总值为1283亿美元,占合并后总资产的61%。很快,互联网泡沫破裂。

2002年,新公司计提商誉减值997.37亿美元,创造的世界纪录至今无人打破。计提减值后,该公司从盈利10.7亿美元变为巨亏987亿美元。商誉减值主导了企业的经营结果和会计利润。

商誉消亡于泡沫破裂。减值确认之时,强大如美国在线、时代华纳这样的垄断巨头都无法幸免。

据Wind数据统计,截至2018年三季度末,A股有超过2000家上市公司存在商誉,商誉合计值达1.45万亿元;从板块上讲,创业板的商誉/股东权益占比最高,为18.6%;另有134家公司的商誉/股东权益占比超过50%。

2018年11月16日,证监会发布了《会计监管风险提示第8号——商誉减值》,提示商誉减值的会计监管风险,要求企业定期或及时进行商誉减值测试。对因企业合并所形成的商誉,不论其是否存在减值迹象,都应当至少在每年年度终了进行减值测试。

在经济周期波动的时候,商誉减值会挤压企业的会计利润,2018年尤甚。

免责声明:本文版权归原作者所有,内容仅供读者参考,领遇对文章内容不具任何立场,主要目的在于分享信息,让更多人获取需要的资讯。

*如需转载请标明转载自领遇APP

相关新闻

- 提升ROE的三种途径及其蕴藏的风险

- 退市警钟敲响:资本市场优胜劣汰,炒壳”、“卖壳”已无意义

- 财视连线丨华实禾岸家办王长华:从券商投行到家办,以企业家为核心的买方服务之路

- 重磅 | “第八届资产证券化与债券·介甫奖”榜单揭晓!

- 外滩共话ABS | 畅通投融资循环,催生新发展动力!第八届结构性融资与资产证券化论坛圆满落幕!

- 聚焦国际化视野,WOFE是狼还是羊丨外资私募行业2022年的新畅想和新方向

- 资管晴雨表 ——财视中国 2021年度AMMA奖榜单揭晓!

- 人工智能、光伏、第四张报表,看ESG与“双碳“的戮力起航

- 守正加出奇,打出组合拳丨疫情时代,资产配置如何保有安全收益

- 多角度探索信托转型丨第十二届HED峰会——FOF&TOF(信托专场)闭门会