二季度房贷实际利率已达-5.3%!新兴市场再度面临资本流出问题,我国该如何走自己的宽松之路?

文 | 边泉水

来源 | 领遇

【作者简介】边泉水,经济学博士,现任国金证券首席宏观分析师,曾长期在中金公司任资深经济学家,并曾借调到中国投资公司从事重大课题研究。十多年证券行业宏观研究经验,研究成果具有理论深度、国际视野、前瞻性以及市场价值;在把握宏观政策方面建立了一定优势和分析框架,与国家主要宏观经济部门建立了互信的沟通渠道;现重点从经济增长周期、宏观政策与流动性三维角度研究宏观变量的变化趋势及其相互关系。

昨日,房贷利率“换锚”正式实施,上海首套和二套贷利率一降一升。事实上,2018年以来各期限名义利率下降,但并不意味着实际利率的下降。在PPI通缩背景下,实际利率反而是上升的,将对投资产生抑制作用。因此,需要货币宽松予以应对。

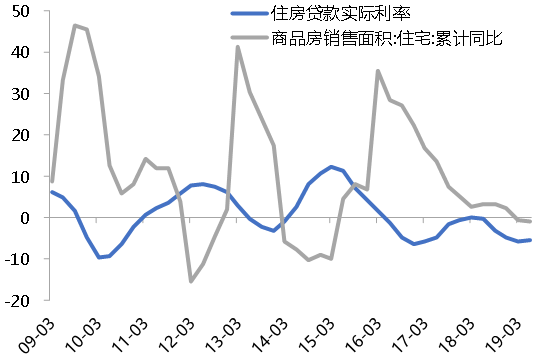

影响经济活动的是实际利率,并非名义利率

2018年以来,名义利率总体呈现下降趋势,一般贷款加权平均利率从6.19%降至5.94%(2019Q2),10年期国债收益率由3.9%降至3.1%,5年期AAA中票收益率由5.4%降至3.8%。

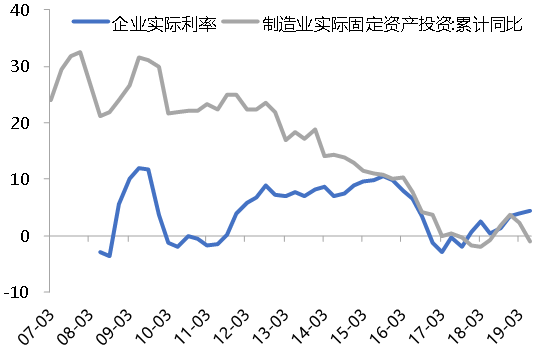

但名义利率的下降并不代表着实体经济融资成本的改善,2019年1-8月,制造业固定资产投资累计同比2.6%,民间固定资产投资累计同比4.9%,分别较去年同期下降4.9个百分点、3.8个百分点。

名义利率的走低并没有带来企业投资,特别是制造业投资的回升。实际上,名义利率的下降并不代表融资成本的改善,我们更需要关注的是实际利率水平。

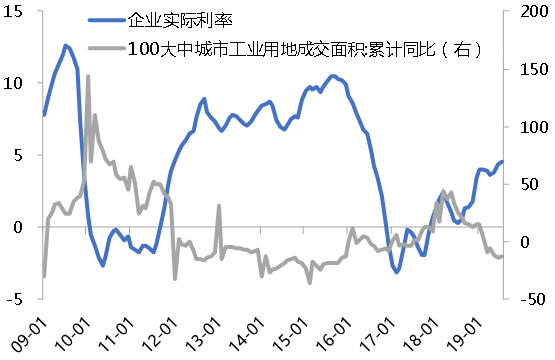

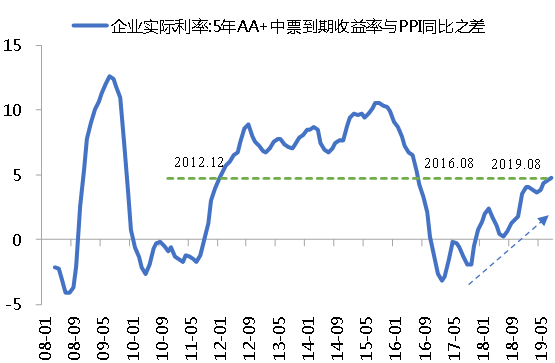

不同部门面临的实际利率不同,对于企业部门,特别是制造业部门,实际利率需要用PPI增速来平减。截至2019年8月,企业实际利率升至4.75%,较去年同期上升了4.13个百分点。因此,对于企业部门企业实际融资成本并没有得到下降,从而对企业资本开支、存货投资造成抑制作用。

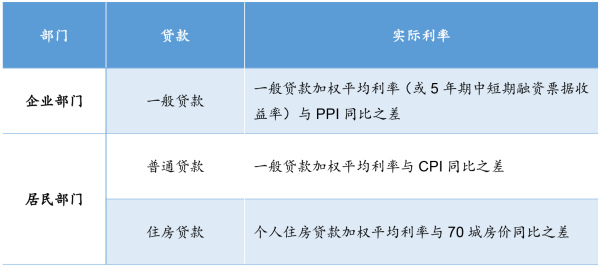

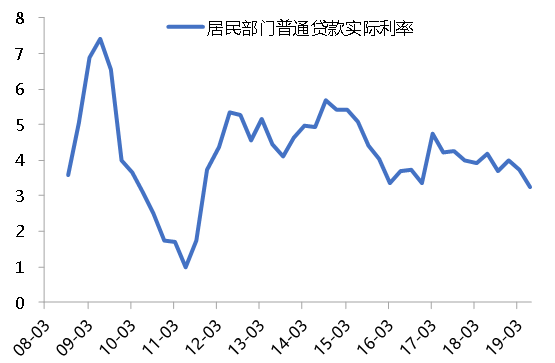

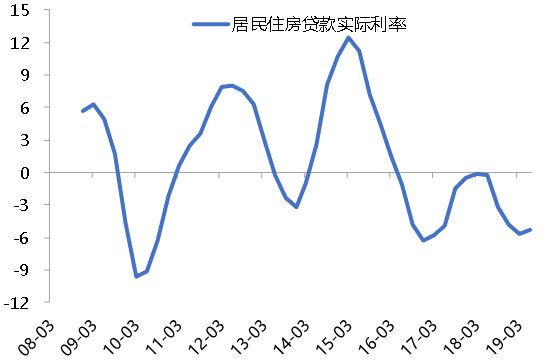

对于居民部门,实际利率可以从两个角度来考察,一是普通贷款的实际利率,二是住房贷款实际利率。可以看到,居民部门普通贷款实际利率相对波动较小,截至2019Q2,居民部门普通贷款实际利率为3.2%;居民住房贷款实际利率则波动较大,基本呈现三年一个小周期的波动,截至2019年Q2,居民住房贷款实际利率为-5.3%,为近三年来较低水平。

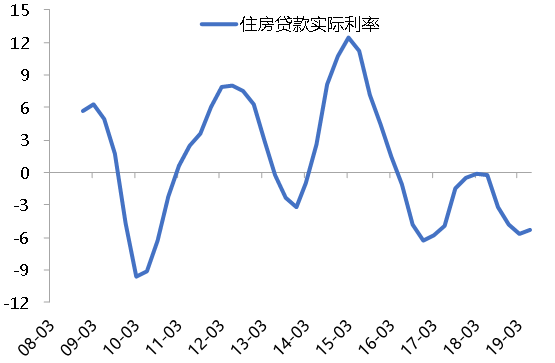

个人住房贷款利率,从图6可以看到,住房贷款实际利率与商品房销售负相关,这是因为实际利率相当于居民购房的机会成本,偏高的实际利率水平增加了居民借贷的成本,即便居民使用自有资金购房,也需要考虑资金的机会成本,即资金用于其他投资或支出所获得的收益,也就是偏高的实际利率水平增加了机会成本,从而减少了居民对住房的购买。

2018年1月至2019年8月以来,企业实际利率由1.4%升至4.8%,其中5年期AA+中票收益率由5.7%降至4.0%,PPI同比增速由4.3%降至-0.8%,PPI通胀的持续走低是实际利率被动攀升的重要原因。

虽然PPI同比由7月开始转负(-0.3%),但如果从分项来看,PPI生产资料分项早在1月就已经为负(-0.1%),生产资料同比为自2017年来首次转负。考虑到PPI更多衡量的是企业需求,其对经济波动更加敏感,PPI的持续走弱表明经济总需求依然处于偏弱情况。此外,外部需求也很弱,5月以来摩根大通制造业PMI指数也连续5个月处于50以下。

此外,我们这里简单从居民实际住房贷款利率角度考虑一下房地产存在的问题。从居民角度来看,当前住房贷款实际利率相对较低,因此,对于住房需求是有所支持的。但需要考虑到的问题在于:一方面当前房地产库存相对比较低,另一方面部分城市房地产泡沫程度也比较大。

因此,为避免房地产泡沫的进一步加剧,中央政治局会议明确提出要严控房地产,央行LPR改革等也明确表明对房地产贷款、按揭利率需要严厉控制。

图表8:实际利率与制造业实际FAI相关性并不强(%)。来源:Wind,国金证券研究所。

从此前国内外应对实际利率被动上升的经验来看,有必要通过货币宽松的方式来引导实际利率的下降。

具体到我国当前,则有必要下调政策利率,同时,货币宽松的方向是确定的,在房地产约束下,宽松节奏或幅度将是渐进的。

在当前总需求偏弱的背景下,需要相对宽松的货币环境。2018年6月以来,中国金融条件指数总体回落,从0.27降至-0.83,当前相当于2016年末水平,虽然较此前明显回落,但与当前经济环境对比看,金融条件可能仍相对偏紧。

当前央行政策利率下调的时间窗口已经打开,预计将下调7天逆回购、MLF政策工具利率。当前我国政策利率实际上由一系列利率体系构成,其中7天逆回购利率作为短期政策利率,在引导货币市场中已经发挥了重要作用;MLF利率属于中期政策利率,在引导中长期贷款利率水平中将发挥重要作用。当前,央行政策利率下调的时间窗口可能打开。

从内部来看,提升资本回报率需要降低实际利率水平;从外部来看,中美贸易摩擦的不确定性,以及全球经济的走弱,叠加多个央行的降息的背景下,我国下调政策利率的窗口已经打开;从货币政策框架的调整来看,也需要通过下调政策利率的方式来收窄利率走廊,以更好的实现利率的调控;此外,LPR的实质下降也需要央行下调MLF的方式来予以引导。

当前对货币宽松主要约束在于房地产,2015年以来我国房价在全球涨幅最大,房地产泡沫明显,这也是当前政策把严控房地产的重要原因。因此,货币宽松方向是确定的,节奏或幅度将是渐进的。

风险提示

金融去杠杆叠加货币政策趋紧,令政策层面对经济增长的压力上升,导致阶段性经济增长失速;

房地产市场持续收紧,叠加资管新规严格执行程度超预期,可能造成部分金融机构出现风险,从而导致系统性风险发生概率上升;

中美贸易摩擦升温,对双方需求形成较大冲击;美联储如果加息速度和幅度高于市场预期,将推升美元大幅上升,资本流入美国,新兴市场将再度面临资本流出,可能诱发风险。

免责声明:本文版权归原作者所有,文章内容仅代表作者观点,不代表领遇立场,我们的主要目的在于分享信息。若文章内容涉及投资建议,切勿直接作为投资依据。市场瞬息万变,投资请三思而后行。

*如需转载请标明转载自领遇App

相关新闻

- 退市警钟敲响:资本市场优胜劣汰,炒壳”、“卖壳”已无意义

- 财视连线丨华实禾岸家办王长华:从券商投行到家办,以企业家为核心的买方服务之路

- 重磅 | “第八届资产证券化与债券·介甫奖”榜单揭晓!

- 外滩共话ABS | 畅通投融资循环,催生新发展动力!第八届结构性融资与资产证券化论坛圆满落幕!

- 聚焦国际化视野,WOFE是狼还是羊丨外资私募行业2022年的新畅想和新方向

- 资管晴雨表 ——财视中国 2021年度AMMA奖榜单揭晓!

- 人工智能、光伏、第四张报表,看ESG与“双碳“的戮力起航

- 守正加出奇,打出组合拳丨疫情时代,资产配置如何保有安全收益

- 多角度探索信托转型丨第十二届HED峰会——FOF&TOF(信托专场)闭门会

- 众多大咖来袭,头脑风暴进行中 | 第十二届HED峰会深圳站隆重召开!